О некоторых изменениях в области налогового контроля и отчетности, которые начнут действовать в 2014-2015 годах.

Предисловие.

Любой директор, бухгалтер, предприниматель, да и обычный человек настораживается, когда получает запрос по своей деятельности от

государственного контролирующего органа. Так как такой запрос может свидетельствовать о том, что впереди нас ждут как минимум тягомотные объяснения,

а то и существенные проблемы.

В последние годы произошел явный сдвиг в пользу налогоплательщика в отношениях с налоговыми органами.

Многочисленные разъяснения Минфина и ФНС, положительная судебная практика, внутренняя работа в ФНС по «разворачиванию» инспектора лицом к

налогоплательщику сделали жизнь налогоплательщика проще и спокойнее. Сформировалась понятная практика, какие запросы налоговых можно игнорировать,

какие документы можно не представлять, куда и как жаловаться, как отбиваться от сомнительных претензий по работе с сомнительными поставщиками,

какие ошибки в счетах-фактурах не важны для вычетов и так далее.

ФНС улучшала процедуры досудебного урегулирования, периодически обновляла сборник ответов на

вопросы налогоплательщиков, которые [ответы] становились обязательными для применения инспекторами ИФНС.

С 2013 года пропала обязанность сдавать бухгалтерскую отчетность каждый квартал, что еще больше осложнило текущую работу контролеров.

Мы часто сталкивались в работе с подобными вопросами инспекторов.

Инспектор: А почему Вы нам не представляете вот такие-то документы?

Мы: А мы не обязаны по закону.

И: А как же мы будем Вас проверять?

Мы: Не знаем. Вы же следите за соблюдением нами законов, вот и сами соблюдайте.

Все, что оставалось делать инспекторам в таком случае, это более или менее открыто пугать нас выездной проверкой или проблемами в дальнейшей работе.

Однако, в этом (2013) году, в Налоговый Кодекс РФ (и ряд других нормативных актов), внесено достаточно большое количество изменений,

касающихся налогового контроля, которые, на наш взгляд, по крайней мере временно, изменят соотношение сил между инспектором и налогоплательщиком в области

налогового контроля.

Если хочется почитать первоисточники, то вот они:

- 134-ФЗ от 28.06.2013 О внесении изменений в отдельные законодательные акты РФ в части противодействия незаконным финанасовым операциям.

- 153 ФЗ от 02.07.2013 О внесении изменений в первую часть налогового кодекса РФ.

Так как изменений много, то мы решили написать статью, в которой выделить основные нововведения в области налогового контроля.

Новости налогового контроля. Изменения в 2013-2015 гг.

В июле этого года двумя федеральными законами (ссылки выше) были внесены многочисленные поправки в Налоговый Кодекс РФ.

Какие-то из этих поправок уже вступили в силу, некоторые вступят в силу с нового, 2014 года, некоторые подождут еще год – до начала 2015 года.

На что, по нашему мнению, стоит обратить особое внимание предпринимателям и к чему имеет смысл начать готовиться уже сейчас

Налог на добавленную стоимость (НДС).

Декларации по НДС будут существовать только в электронном виде. Уже с 2014 года отчетность по НДС нужно будет сдавать через спец. операторов по

телекоммуникационным каналам связи (ТКС). На сегодняшний день на сайтах региональных УФНС появились разъяснения, что данная поправка вступает в силу с 01.01.2014,

а значит отчетность за 4 квартал 2013 года нужно отправлять в электронном виде через спец. операторов. Сдать декларацию по НДС в бумажном виде не получится –

ее просто не примут.

Требование о предоставлении декларации по НДС в электронном виде теперь распространяется и на _не_ плательщиков НДС.

Это относится к компаниям (или ИП) на «упрощенке» и тем, кто освобожден от уплаты налога (налоговых агентов). Например, когда они выступают по какой-либо сделке налоговым

агентом по НДС и у них появляется обязанность подать декларацию по НДС.

Если вы не являетесь плательщиком НДС, но работаете по агентскому договору, договору комиссии или поручения и перевыставляете счета-фактуры,

с 01 января 2014 года у вас появится новая обязанность – вести журналы полученных и выставленных счетов-фактур. А с 2015 года такие журналы нужно будет

в электронном виде подавать в инспекцию.

Можно также ожидать, что в ближайшее время налогоплательщиков, обяжут сдавать в качестве приложения

к декларации по НДС книги покупок и продаж в электронном виде.

Об этом прямо свидетельствует формулировка статьи 174 НК РФ с 2015 года:

"5.1. В налоговую декларацию подлежат включению сведения, указанные в книге покупок и книге продаж налогоплательщика.

В случае выставления и (или) получения счетов-фактур при осуществлении налогоплательщиком (налоговым агентом) предпринимательской деятельности в интересах другого лица на основе договоров поручения, договоров комиссии либо агентских договоров в налоговую декларацию включаются сведения, указанные в журнале учета полученных и выставленных счетов-фактур в отношении указанной деятельности.

Лица, указанные в пункте 5 статьи 173 настоящего Кодекса, включают в налоговую декларацию сведения, указанные в выставленных счетах-фактурах.

Состав сведений, указанных в книге покупок и книге продаж, в журнале учета полученных и выставленных счетов-фактур, в выставленных счетах-фактурах, включаемых в налоговую декларацию, определяется федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов".

Таким образом налоговые органы получают все больше и больше информации для проведения дополнительного контроля и аналитической работы по

выявлению схем уклонения от уплаты налогов.

Учитывая объем информации, который будет предоставляться в налоговые инспекции в электронном виде, уровень автоматизации ФНС, а так же

планируемые затраты на строительство

новых центров обработки данных можно предположить, что все больше и больше данных будут сверяться в автоматическом режиме.

Получив в электронном виде журналы учета выставленных и полученных счетов фактур и данные из книг продаж и покупки, на наш взгляд,

ФНС имеет возможность провести в автоматическом режиме встречные проверки всех компаний в России и выявить в автоматическом режиме все расхождения.

Дальше лишь остается составить список компаний с расхождениями, отсортировать их по нужным критериям (суммы, количества, что-то еще) и

передать в работу инспекторам

За пределами этой статьи находится оценка необходимой вычислительной мощности и времени, для того, чтобы сопоставить все счета-фактуры,

выставленные и полученные по всей России за квартал, но думаем, что все это реализуемо, реализовано или будет реализовано в обозримом будущем.

И конечно, внесение исправлений в старые периоды станет сложнее. Например, нельзя уже будет задним числом определять поставщика,

от которого пришли услуги в старом периоде, так как информация о его счете-фактуре будет в налоговой инспекции. И да, от поставщика же тоже

будет информация в налоговой инспекции о выставленных счетах фактурах.

Камеральные налоговые проверки.

И тут не обошлось без изменений, особенно в части проведения камеральных налоговых проверок.

С 01 января 2014 года у налогового органа появляется два новых основания запрашивать пояснения при проведении «камералки».

1. Убытки в декларации.

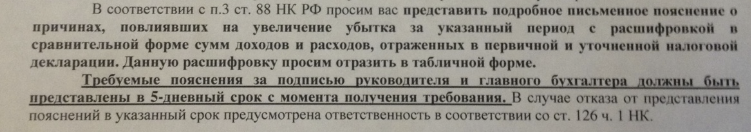

Если на сегодняшний день у налогового органа нет законных оснований запрашивать пояснения по убыткам у налогоплательщика, то со следующего года игнорировать такие запросы не получится – придется «пояснять». Новая редакция пункта 3 статьи 88 НК РФ относится не только к декларации по налогу на прибыль. Например, «упрощенцы» с объектом налогообложения «доходы минус расходы», получившие убыток по итогам года, несмотря на уплату ими минимального налога в бюджет, тоже будут обязаны рассказывать про свои убытки. Причем налоговый орган будет запрашивать не просто пояснения, а «пояснения, обосновывающие размер полученного убытка».

2. «Уточненка» с суммой налога к уменьшению.

Если вы подаете уточненную налоговую декларацию к уменьшению, то при проведении КНП налоговая сможет запрашивать пояснения причины уменьшения налога к уплате. Этот пункт относится ко всем налоговым расчетам и декларациям, а не только к НДС или налогу на прибыль.

Несмотря на то, что данная поправка еще не вступила в силу, наши клиенты уже начали получать запросы представить пояснения причины подачи уточненной декларации к уменьшению. Такие неправомерные запросы лишь подтверждают наше мнение о том, что до формирования хоть какой-либо судебной практики по нововведениям, со стороны налоговых органов мы ожидаем массовых запросов и «перегибов на местах».

С 2015 года при подаче «уточненки» к уменьшению за истекшие периоды, превышающие 2 года, налоговый орган будет иметь право потребовать у вас не только пояснения, но и первичные и иные документы, служащие основанием уменьшения суммы налога к уплате или увеличивающие сумму убытка, а также налоговые регистры - статья 88 НК РФ дополнена новым пунктом 8.3.

3. Осмотры при проведении камеральных проверок при подаче декларации по НДС к возмещению.

С 01 января 2015 года при проведении «камералок» по НДС налоговики смогут проводить осмотры, причем не только торговых, складских и иных помещений, но также «документов и предметов». Такие изменения и дополнения внесены в статью 92 НК РФ «Осмотр».

4. Истребование счетов-фактур, первичных и иных документов при выявлении расхождений или несоответствий в декларациях по НДС или журнале учета счетов-фактур.

С 2015 года статья 88 НК РФ дополняется пунктом 8.1, суть которого сводится к следующему.

Налоговый орган получает от налогоплательщика декларацию по НДС с данными из книги покупок и продаж, а также журнал счетов-фактур, то есть фактически _всю информацию_ по сделкам с НДС, и все это - в электронном виде. Далее он проводит проверку и анализ полученных сведений. Не только вашей декларации, данных и сведений, но и деклараций, данных и сведений других налогоплательщиков, проще говоря – ваших контрагентов. Этакая «встречная» проверка сделок с НДС. И если между вашими данными и данными вашего контрагента будут найдены какие-то несоответствия или расхождения – будьте готовы представить подтверждающие документы.

Заключение.

Перечисленные изменения – это далеко не все, что было принято и подписано в законах. Мы рассказали лишь про те, которые, на наш взгляд, существенно расширяют возможности ФНС в области налогового контроля.

Мы ожидаем, что на некоторое время у всех нас возрастут издержки из-за расширения прав налоговых инспекторов запрашивать документы и информацию и появлению у нас обязанности на эти запросы отвечать и представлять документы. Со временем, конечно, сформируется досудебная и судебная практика, которая резче очертит границы новых прав и обязанностей. Но на первое время мы ожидаем резкого увеличения количества запросов от ИФНС, что уже и сейчас начинает происходить.

Мы думаем, что компаниям с реальным бизнесом, хорошо поставленным документооборотом и учетом нечего опасаться этих изменений. Возможно, стоит еще раз посмотреть на своих поставщиков и подумать, не стоит ли поменять тех, с кем плохой документооборот, на более организованных, так как плохой документооборот у поставщика может привести у вас к проблемам с органами.

Если же у вас плохой документооборот, плохой учет, сомнительные поставщики или операции, будьте готовы, что внесенные изменения приведут к повышенному вниманию со стороны налоговых инспекторов, поскольку у них появляются дополнительные инструменты для анализа и изучения данных. У ФНС так же расширяются права по проверкам вашего бизнеса. У вас появляется обязанность по бОльшему количеству поводов представлять документы и разъяснения в ФНС, ходить на дачу пояснений или комиссии, впускать к себе инспекторов для осмотра помещений и документов.

В любом случае, “предупрежден – значит вооружен”, еще есть время подготовиться к вступлению в силу основных изменений:

- Посмотреть на своих контрагентов и схемы работы. Возможно, что-то изменить.

- Привести в порядок документооборот.

- Привести в порядок учет и отчетность.

Последние пункты давно уже надо было сделать, так как с 2013 года все компании обязаны сдавать бухгалтерскую отчетность. А значит, у налоговых инспекций появится дополнительная информация о бизнесе компаний на УСН.